谷物:农产品不存在通胀的怀疑

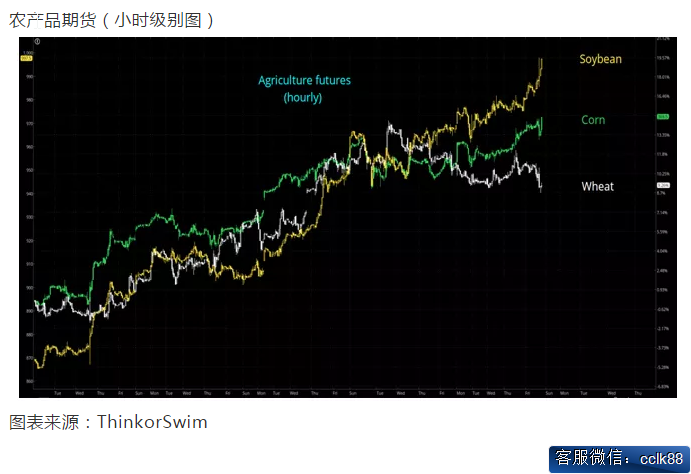

金融市场正在打破8月份多空双方争持的僵局。上周,许多受益于美元贬值的风险资产进入回调阶段,或许是应对2018年以来美元最大净空头持仓的重压。随着大量钞票涌入股票、债券和货币市场,美元贬值导致投资者从上涨过快的金融资产中撤出。波动性加剧使其他资产类别受压,但农产品期货未受影响。在下方小时价格图中,自2020年低点以来,谷类期货价格强劲上涨一个月,几乎没有任何主动抛售的迹象,大豆和玉米价格上周甚至创下月度新高。

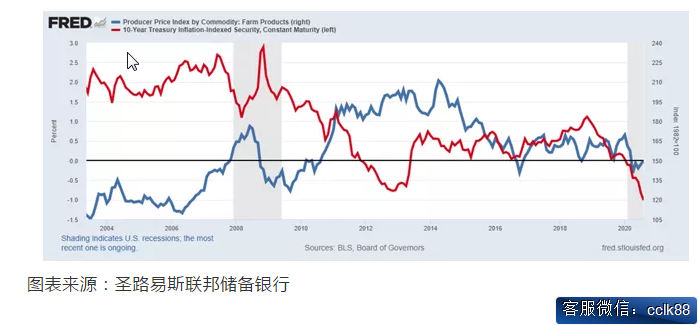

历史相关性表明,农产品的涨势与其他大宗商品价格上涨密切相关,这些大宗商品都得益于今年政府出台的大量刺激政策。但随着全球债券和货币市场准备在8月份调整市场定位,农产品市场发出美元进一步走弱的信号。农产品的优异表现可能只是投机者预期通胀持续而采取的过度冒险行为,但收益率曲线的长端实际利率仍呈下降趋势。如下图所示,尽管农产品生产者价格指数(蓝色所示)还没来得及向上调整,但10年期美国通胀保值债券的收益率(红色所示)在9月份已经跌至-1.0%以下。

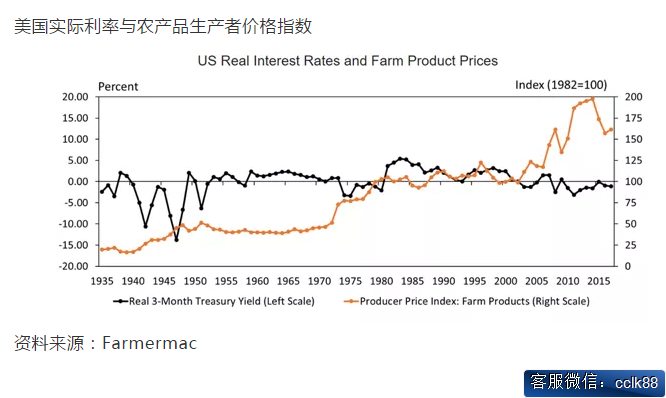

回顾实际利率的历史数据,可以明显看出,在实际利率较低的时期,农产品价格普遍上涨。如下图所示,3个月期美国国债实际利率(黑色所示)在1940年变为负值后,农产品生产者价格指数(橙色所示)从25翻了一番至50。在1970年代初和2005年至2014年期间,当实际利率跌至负值时,农产品生产者价格指数再次翻了一倍。但当实际利率每上升1%,大豆、玉米和小麦价格分别下跌9.1%、8.8%和6.4%。

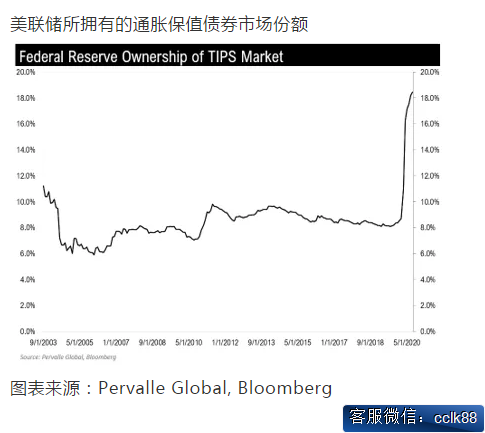

进入2020年收割季节,玉米和大豆价格预期乐观,产量同比分别下降149亿蒲式耳和43.1亿蒲式耳(根据9月份世界农业供需评估报告)。但市场同时预期将有更多经济刺激政策出台,因为许多国家对第二波新冠疫情保持高度警惕,这意味着央行可能再次出手购买资产。如下图所示,在今年年底前,美联储可能拥有美国通胀保值债券(TIPS)整个市场20%以上的份额。

从技术图形上看,所有谷类期货出现集体走强迹象,因此,预期个人投资者会随着基本面消息而改变观点。不仅大豆在出口量增加的消息推动下大涨,玉米和小麦的价格也在不断上涨。上周,玉米突破小幅盘整区间,收盘价高于危机后形成的前高点363美分/蒲式耳。在下方的日度价格图中,玉米价格从较低的高成交量节点330美分/蒲式耳上涨后,正沿着上涨价格通道(红色所示)上行,并可能至少涨至上方的高成交量节点380美分/蒲式耳。玉米价格回到较低的成交量节点的可能性较小,因为7月份价格下跌形成的缺口是价格阻力,现在转为8月价格上行时的支撑(蓝色圆圈所示)。

玉米当前的表现与今年早些时候有所不同,因为6月底的巨大成交量推动期货价格暴涨,投资者的心态也发生了变化。这有效地摆脱了许多长期合约中的空头,因为持仓量在迅速恢复之前已即时崩盘。作为技术性反弹的典型特征,在建立一个持久的价格上升趋势之前,价格先回到高成交量节点。毫无疑问,日益强劲的成交量推动了玉米买盘,因为能量潮指标(下半部分所示)刚刚创下今年新高。

微信扫码二维码 “零佣金”期货开户