美元持续低迷 推升人民币被动升值

7月份以来,美元汇率呈现加速贬值的势头,从而刺激贵金属、铜等以美元计价的大宗商品强势冲高。对于美元兑离岸人民币汇率而言,美元持续的贬值,推升人民币被动升值。美元贬值主要核心因素包括,持续宽松的货币政策、财政及贸易双赤字,而美国疫情二次爆发、中美利差扩大和美元信用削弱更是对美元贬值有加成作用。

首先,引发美元大幅贬值的第一个原因是美国经济复苏放缓。由于美国疫情二次爆发,部分州暂停或者取消经济重启措施,使得市场对于美元的信心大幅下降。截止7月27日,美国新增确诊病例61571例,其中新增死亡病例和治愈病例分别为595例和46474例,新增确诊病例超过新增死亡病例和治愈病例合计47069例,这意味着美国很多州医疗资源非常紧张。

美国疫情反弹经济复苏放缓

最近的数据显示,经济反弹正因此陷入停滞。一方面,美国居民收入开始回落,并没有因政府补贴而继续回升。美国国家经济研究局(NBER)一个指标——剔除转移收入的个人收入在4月触底,在5月有所上涨,但是在6月份明显回落。另一方面,美国劳动力市场开始走弱,美国7月18日当周首次申领失业金人数141.6万人,高于预期的130万人,是美国连续第18周首次申领失业金人数上百万。

值得注意的是随着疫情长时间存在,就算美国出台救济措施,美国企业破产数还在攀升。7月前3 周美国企业违约数为256 起。企业破产数量的攀升约束企业资本开支、就业以及经济复苏的斜率。

其次,美国财政和贸易双赤字是导致美元走弱的另外一个重要原因。作为全球最大的经济体,美国联邦政府背负的公共债务已经超过了其一年的GDP总量,加上本就入不敷出的财政,美国目前的债务压力相当大。可即便是这样,美国依旧没有少发债的打算,在今年二季度新发了3万亿国债以后,最新一轮经济刺激法案近段时间也将被通过,有机构预计到今年年末的时候,美国政府背负的国债总额将会达到30万亿美元。

美联储无底线“放水”“借债”削弱美元

再次就是美联储持续释放流动性。自1971年以来,美元指数共计出现了11轮的下跌走势。最近一次美元指数出现年度级别下跌的是16年12月20日至18年2月16日,美元指数跌幅为14.2%,持续时间为1年1个月。从这11轮美元下跌周期看,除了1970年代滞胀时期、1994年1月-1995年4月和2016年12月-2018年2月,其他美元下跌周期几乎都处于美联储降息周期,且美元贬值大多发生在繁荣顶点或即将拐头向下的经济周期。

从美联储资产负债表来看,美元流动性还在扩张。7月22日当周,美联储总资产规模环比增长61.41 亿美元至7.01 万亿美元,中长期国债与MBS仍是主要的扩表科目,但扩张速度环比上周有所放缓,另外本周美联储PDCF工具规模重新出现小幅扩张。从流动性指标来看,本周各项数据走势均平稳,美国金融状况指数继续改善,杠杆贷款状况虽仍较为紧张,但呈现逐步改善的趋势。

最后,中美利差扩大是导致美元兑人民币贬值的直接原因。从历史上看,中美利差扩大往往代表中国货币环境比美国要偏紧,或者中国经济增长势头好于美国。6月份以来,央行在打击资金空转、监管套利和资金违规流入楼市、股市等方面的意图非常明显,而美联储在美国疫情二次爆发,经济重启暂停的情况下还在不断释放流动,最近新的一万亿刺激方案还在讨论中,美国“放水”动作并没有停止。

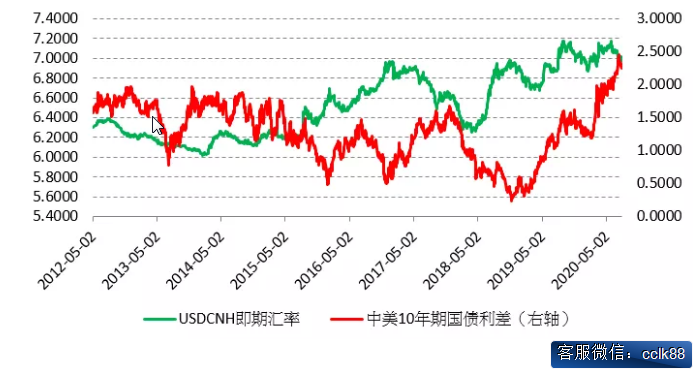

截止7月27日,中美10年期国债利差为2.2561个百分点,此前在3月23日美联储启动无限量QE之前,该利差仅仅只有1.8个百分点。而统计数据显示,美元兑离岸人民币与中美10年期利差呈现负相关关系,及中美利差扩大,美元兑离岸人民币汇率会贬值。

料美元跌势持续但有反抽风险

展望后市,美联储政策可能趋于谨慎,因需要梳理货币政策框架和前瞻性指引。不过,鉴于美国经济复苏放缓,并不排除美联储实施收益率曲线控制的措施,因此美元流动性宽松可能会继续导致美元贬值。值得注意的是,美元短期可能会受欧洲疫情反弹和美国大选影响,警惕美元兑人民币在大幅贬值之后有反抽的风险。

从策略上,建议继续做空美元兑离岸人民币汇率期货,以便对冲美元贬值风险。鉴于部分资金追逐黄金、白银甚至铜等具备保值属性的商品,需要注意短期做空美元的节奏。不过,从全球货币体系来看,美元信用受到美联储无底线的“放水”和“借债”而削弱,中期来看,美元贬值趋势尚未结束。

微信扫码二维码 “零佣金”期货开户