生猪产业链及影响因素,生猪养殖企业2019、2020两年净利润

生猪产业链及影响因素

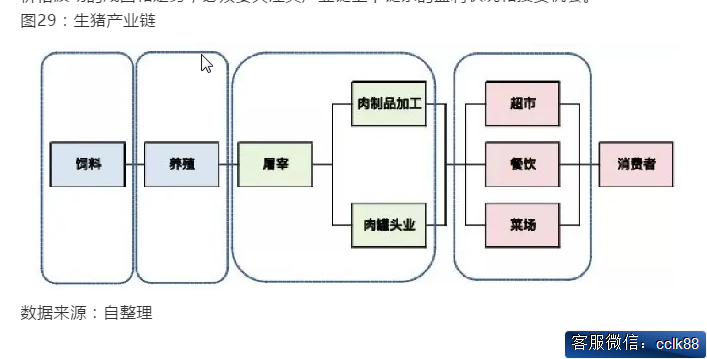

1、生猪产业链

目前而言,生猪已经形成了一条完整的产业链结构。自上而下包括:猪饲料业-生猪养殖业-屠宰及肉制品加工业和肉罐头制造业-猪肉和猪肉制品批发、零售业。生猪产业链上下游价格成本关系密切,传导速度快,企业依存度高,形成了十分紧密的产业链结构。同时绝大部分养殖企业均有向产业链条的上下游扩张,逐步形成覆盖全产业链的布局计划。因此,研究生猪价格波动的成因和走势,必须要关注其产业链上下链条的盈利状况和投资机会。

图29:生猪产业链

数据来源:自整理

对于猪产业链来说,其利润最高的环节在于生猪直接销售和制成猪肉产品零售。种猪利润高于商品猪。祖代母猪售价约为3500元/头,净利润约为1700元/头;父母代母猪售价约为1500元/头,净利润约为300元/头;商品猪净利润约为100元/头。其次是生猪屠宰环节,这一阶段利润最低,之后进行二次制造、批发和零售,利润又逐渐上升。

猪饲料的组分大致包括55-60%的玉米,15-20%的豆粕,5-15%的菜籽粕,5-10%的其他蛋白,5%的纤维(如麸皮)和少量的微量元素和其它物质。

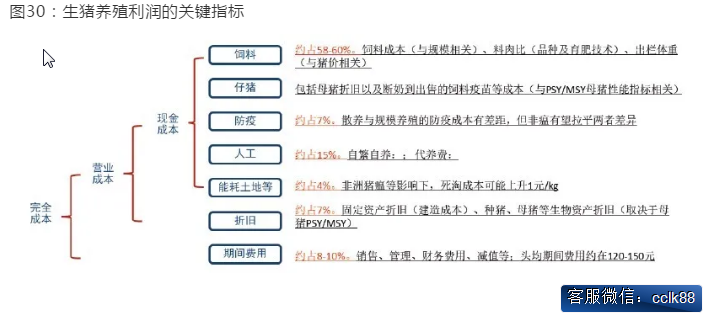

图30:生猪养殖利润的关键指标

数据来源:招商银行

图31:生猪养殖各环节成本拆分

图32:饲料成本与仔猪成本对比

数据来源:bric

我国饲料资源不丰富,进口依赖大,大豆全年消费量的89%依赖进口,与饲料行业密切相关的豆粕进口依赖达75%,鱼粉进口依赖达70%。此外,饲用玉米用量占到玉米需求总量的58%左右,占国内玉米产量的64%。由于国内市场饲料原料紧缺,我国饲料价格受进口和国际价格影响很大,从而进一步影响到下游生猪养殖业的成本。总的来看,我国饲料价格与玉米价格具有较强的相关性。2020年虽然生猪复养积极性高涨,直接推升仔猪价格再创历史新高。但是我们看到饲料成本并未创出历史新高,在养殖成本中的比重有所下降。目前值得关注的龙头企业有新希望和正大集团等传统大型饲料生产企业。而随产业链向上游饲料产业进行布局的大型农牧集团,如广东温氏、牧原股份等大型生猪饲养一体化的进程也在不断加快,值得加以关注。而对于两种类型的养殖场而言,养殖利润大体相当,正常年份利润率大概保持在10%上下。生猪养殖利润随生猪价格呈现显著的周期性波动,二者存在显著正相关关系,尤其是对于成本控制较好的大型养殖企业。此外,生猪养殖利润也受饲料成本影响,一头猪从出生到出栏大约要消耗250公斤饲料,当饲料成本上升时,在养殖户较难转移成本的买方市场,往往带来利润的下滑。

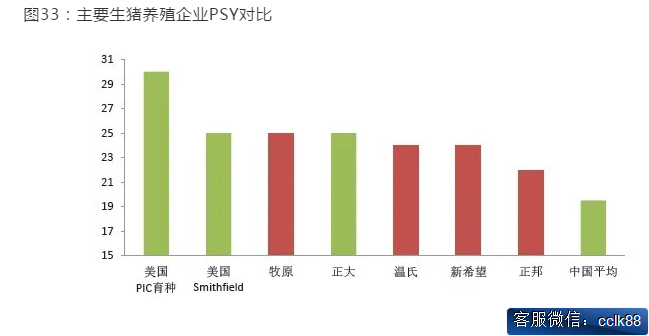

图33:主要生猪养殖企业PSY对比

数据来源:公开数据

对于2019 年5 月以来的利用商品仔猪对三元母猪补栏,预计需到2020 年4 月左右可产出仔猪,因此三元母猪的PSY 尚难准确预计。理论上三元母猪的PSY 将低于二元母猪。

图34:主要生猪养殖企业的出栏规模及中长期产能规划:万头

资料来源:公开信息

2018 年生猪养殖出栏量前六大集中度CR6=6.7%,分别为温氏、牧原、正邦、正大、新希望、中粮,出栏量分别为2230、1101、554、280、255、255 万头。随着非瘟的防控效果逐渐稳定,2019 年二三季度开始大型企业纷纷提出了3-5 年的中长期出栏目标规划。例如,新希望2019 年4 月提出在2022、23 年争取出栏2500 万头、温氏2019 年8 月提出2027 年实现7000 万头出栏目标。

图35:温氏历年出栏规模及2027年规划出栏目标:万头

数据来源:公司公告

图36:牧原历年出栏规模及2022年规划出栏目标:万头

数据来源:公司公告

考虑到非瘟防控加速散户退出、大型企业的防控效果显著优于散户及中小规模养殖企业,大企业借助本次非瘟带来的时间窗口加速扩张,我们认为应该大部分公司可以完成他们的规划目标。按照各公司最新规划统计,预计2023年左右行业前六大公司合计出栏量将达到18000 亿头,市占率将达到25.7%,届时我国生猪养殖的格局相比目前将有巨大改变。

考虑到今年仍然是猪价的大年,头部企业将维持较高的净利润,参考WIND一致预期的未来净利润,预计覆盖未来1-2 年产能规划对应的资本开支问题不大。根据上述四家头部企业产能规划,大致需每年新建(投资)300-500 万头生猪养殖项目,对应新增固定资产投资大致约60-100 亿元左右。

图37:头部生猪养殖企业2019、2020两年净利润一致预期:亿元

资料来源:wind一致预期,上市公司财报,

生猪产业链的上游饲料、下游屠宰环节的利润率很薄,且都是产能过剩行业,随着养殖环节规模化提升,其产业链话语权逐渐增大,上下游企业均对生猪养殖领域进行了拓展性尝试。其中,上游饲料企业在2015-2018 年这轮猪周期中成功切入养殖领域。饲料企业之所以可以成功切入养殖环节,主要得益于其技术和成本方面的优势。成本上,饲料占比养殖完全成本的6 成左右(自繁自养模式);而且饲料企业的产能均是设立在养殖密集区域,因此在此基础上扩张养殖产能可以与原有饲料产能产生协同效应。技术上,饲料企业可以说是最早的养殖技术研发主体,其对每个生长阶段的种猪和商品猪都有精细化的配方饲料;繁育技术方面,饲料企业通过与国外优质育种公司合作的方式,这块短板也基本补齐。

图38:历年我国规模养殖的成本拆分:元/头

资料来源:全国农产品成本资料汇编,

微信扫码二维码 “零佣金”期货开户