鸡蛋期货2009合约价格的谷底和峰值会在哪里、何时出现?

上周四,JD2009合约K线价格以一根长阴线跌破了4011元/千斤这个过去三个多月筑成的“坚实”堤坝,如洪水般倾泄而下。作为季节性强势合约,JD2009价格如此力度的下跌,其谷底在哪?之后由跌转涨的峰顶又在哪里?这是鸡蛋市场关注的焦点。

鸡蛋价格波动有季节性规律

从鸡蛋现货价格过去10年的走势看,在正常年景(2019年蛋价受猪价异常波动除外),8—9月鸡蛋现货价格都会呈现季节性强势,并会创出年内高点。究其原因,一是夏天蛋鸡会进入“歇伏期”,产蛋率会下降,产出蛋的重量也会减轻,鸡蛋总产出量呈阶段性下降;二是每年的中秋节前期是淘汰鸡出栏的高峰时期;三是每年的中秋节前期鸡蛋和鸡的消费量会达到年度的最高水平;四是在秋季开学前,相关餐饮企业会集中采购鸡蛋和鸡。现货蛋价的季节性强势反映在期货市场,就是9月合约在同时期呈季节性上涨。

现阶段全国蛋鸡存栏量处于历史高位

据卓创资讯公司信息,截至2020年5月末,全国主要蛋鸡养殖企业蛋鸡存栏量是13.566亿只,环比略降1340万只。截至4月末,蛋鸡养殖企业蛋鸡存栏量是13.7亿只,为10多年以来的最高水平。相比之下,2019年4月末的存栏量是12.067亿只,同比增幅为13.53%。

后期新开产蛋鸡量会减少

从国内主要18家种鸡场鸡苗销售数据看,2020年2月鸡苗销售量出现陡降,为2547万羽,与1月销量4483万羽相比减少1936万羽,降幅为43.19%。种鸡厂在2019年总共销售了57458万羽蛋鸡苗,月均销售量为4788万羽,2月销量与2019年月均销量相比降幅为46.8%。

2020年2月鸡苗销量陡降的原因是,在“重大突发公共卫生事件”下,全国各地迅速提高最高等级响应,省际间交通道路严格把控,多地出现封路、封村现象,各地蛋业物流受阻,多家种鸡场出壳的鸡苗无法出货被迫毁苗,蛋鸡养殖业补苗进度出现阶段性断档。

2020年3月到5月,种鸡场鸡苗销量分别为4659万羽、4706万羽和3016万羽,5月鸡苗销量环比大幅下降35.91%。3、4月鸡苗销量回升的原因可以看成是养殖户对前期签约合同的执行以及养殖户对2月鸡苗补栏量意外减少后的补偿性增加,5月鸡苗销售再度大降则是因为鸡蛋价格持续在低位徘徊,养殖行业长时间处于亏损状态,养殖户对后市看淡而采取的减少育雏补苗措施。预计未来若干个月,蛋鸡养殖业育雏补苗量会继续保持在较低水平。

按照蛋鸡日龄开产期4—5个月算,2020年2月份补苗量的下降会导致6—7月份新开产蛋鸡量减少,5月鸡苗销量的再度下降则会对9—10月份新开产蛋鸡量产生拖累。对9月份在产蛋鸡存栏量拖累影响较大是2月份补苗量的减少,5月份补苗量的下降对9月份在产蛋鸡存栏量拖累影响不大,影响较大的是10月份。

近期老鸡淘汰量不足

截至6月12日当周,主产区主要蛋鸡养殖户淘汰鸡周度出栏量是2098万只,连续两周处于2100万只以下。农历新年以来淘汰鸡周度出栏量最高数据是5月22日当周的2480万只,相比之下2019年周度平均出栏量是3114万只。显然,农历新年以来,主产区淘汰鸡出栏量较往年平均水平低了许多。在蛋鸡存栏量处于历史高位的情况下,养殖户为什么舍不得淘鸡呢?

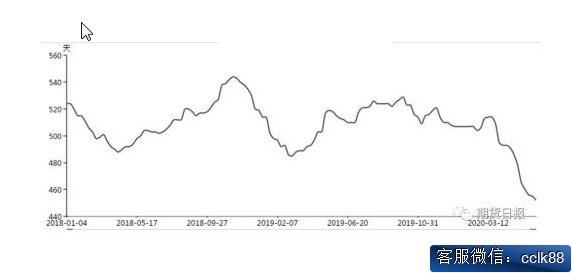

我们来看一下主产区养殖户淘汰鸡出栏的平均日龄。进入2020年以来,产区淘汰鸡出栏的平均日龄一直在下滑,从3月中旬以来下滑角度明显偏陡。2020年以来产区淘汰鸡出栏平均日龄最长时间是,3月19日当周的514天。截至6月11日当周,主产区淘汰鸡出栏的平均日龄已经降低到了452天,创出了近三年以来的最低日龄。我们知道, 180天到450天日龄是蛋鸡一生中产蛋率最高的时期,不到万不得已,养殖户是舍不得把正值产蛋率处于高峰时期的蛋鸡给淘汰掉的。可以说,现阶段产区可淘老鸡量非常少。

养殖户减少淘鸡举措还有一个原因就是,2019年是蛋鸡养殖业的高盈利时期,广大养殖户赚得钵满盆满,这导致今年养殖户们的抗风险能力大大增强了。据产区调研,多数养殖户计划在中秋节前期进行老鸡淘汰。

图为全国淘汰鸡平均淘汰日龄

往年蛋价的季节性高点和低点

如前所述,鸡蛋现货价格在正常年份的8、9月会走季节性强势而达到年内的最高位。以主产区河北邯郸地区蛋价为例,过去10年,在8、9月份达到的最高年内峰值是2014年8月下旬的5.45元/斤,最低年内峰值是2016年9月上旬的3.9元/斤。自鸡蛋期货上市以来,9月合约价格在季节性强势时期呈现的峰值,最高的是2014年7月中旬的5559元/500千克,最低的是2016年7月中旬的4312元/500千克。

在蛋价走季节性强势前都会有相对谷底价出现,过去10年,在季节性上涨前的6、7月份,蛋价的最高谷底价是2019年6月上旬的3.92元/斤,最低的谷底价为2017年7月上旬的2.2元/斤。9月合约蛋价在6、7月份最高的谷底价是2019年6月下旬的4288元/500千克,最低的谷底价是3788元/500千克。

后市JD2009价格如何定位

现阶段,鸡蛋价格处于过去10年同期的次低位,仅高于2017年同期的蛋价,低于2016年同期的蛋价。在当前蛋鸡存栏量处于历史最高水平的前提下,后期对鸡蛋价格预期分析需要考虑的主要因素包括:新开产蛋鸡量减少、8月之前淘鸡量不足和8—9月份淘鸡量上升等。

预期今年产区蛋价在走季节性强势前的谷底价可能在2.1元/斤上下(6月12日价格是2.36元/斤),谷底价出现的时间可能在6月末或7月初。当7月中旬南方地区梅雨季节结束后,蛋价就会走季节性强势,其峰值价可能与2016年同期的峰值价相当,大约在3.9元/斤。峰值出现的时间可能会偏晚一些,预计在9月上旬,原因是今年中秋节时间比较晚。

在期货市场,对JD2009合约价格在走季节性强势前谷底价的预测,参照往年同期谷底价情况,可能低于2016年同期的3823元/500千克,可能介于2017年的两个低点之间,即低于3788元/500千克,但会高于3367元/500千克。除了按照蛋鸡存栏量情况参照往年同期价格预测之外,还可以技术面情况来预测JD2009合约价格此波下跌趋势的谷底。

从JD2009合约过去五个月来的K线形态看,在上周四价格破位下跌之前,K线形态已经构筑成了一个下降三角形形态,其颈线位是4月12日的低点4011元/500千克和5月14日的低点4012元/500千克,以4011元/500千克算。3月3日的高点4429元/500千克是三角形形态的高点,高度为形态的高点减去颈线位的价差,为418元/500千克(4429-4011)。价格跌破颈线后的目标位应等于颈线的高度,为3593元/500千克(4011-418)。

根据以上分析,JD2009此波下跌可能在3600元/千斤附近遇到较强支撑,是否能成为此波下跌的谷底,投资者可以对此价位给予重点关注。

对峰值的预测要考虑到6—7月份新开产蛋鸡量减少、8—9月淘鸡量增加、历史数据以及期货市场的提前性和投机性等情况。基于此,对JD2009合约价格在季节性强势时期峰值价位的预测,可以对4300元/500千克左右是否能产生较大压力予以关注,时间可能会在8月上旬。以上是笔者对鸡蛋期货主力合约JD2009在交割月前价格定位的预期。

微信扫码二维码 “零佣金”期货开户