2020棉花下半年走势:美棉偏强,天气支撑,郑棉中长期持续看涨

一、 美棉强势格局不变

ICE美棉主力合约自2020年4月2日打至近十年的低点50.18美分/磅后,开启了一波反弹趋势,截至7月21日收盘,主力合约收报62.91美分/磅,自低点反弹超过24%,涨幅明显。美棉涨幅巨大的主要原因可以总结为以下几点。其一是中美贸易协议仍然在执行,预期中国仍然会大量购买美国农产品;其二是USDA7月月度报告中没有进一步大幅调减全球消费,且种植端6月底公布的报告中实播面积显著低于3月份的预期;其三美国德州的干旱天气仍然在持续,优良率偏低,减产预期持续发酵,再加之棉花自身价格处于历史低位,资金做多情绪更浓,美棉预计将持续保持强势格局。

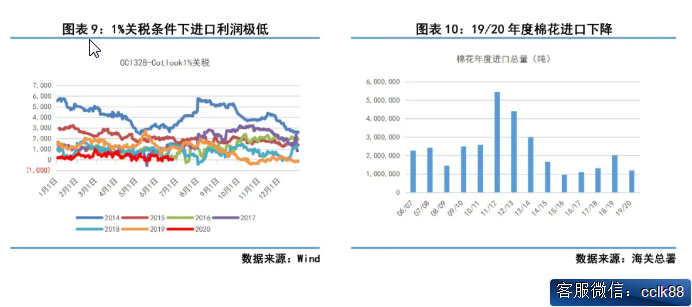

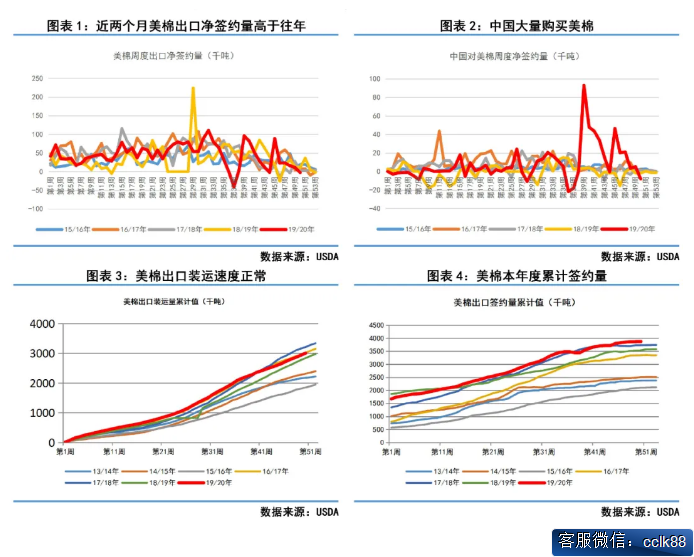

1、美棉出口签约较顺畅

截至 7月 9 日当周,近十二周美棉累计净签约约 42.7 万吨,五年同期的均值在 28.8万吨,出口签约较为顺畅,其中最主要还是来自中国的采购。据 USDA 统计,中国在此期间共净签约美棉 32.1 万吨,占比接近 75.2%。按本年度来计算,美棉净签约已完成目标的 118.6%,出口装运完成目标的 91.9%。

中国的政策性购买目前来看还是会持续,相应的会支撑美棉的价格,近期出口装运提速,按出口目标计算,剩余每周需装运约 6.6万吨可以完成,压力并不是很大。若美国可以成功完成出口目标,且产量消费不作大幅度的话,本年度期末库销比约为 39%,与 08/09 年同期类似,当时 ICE 美棉价格在 55-62 美分/磅区间波动;倘若按签约量来估计,则期末库消比则会降得更多,约在 30%出头,与 15/16 年同期类似,当时 ICE 美棉价格在 62-68 美分/磅区间波动。

2、USDA报告偏利多

根据美国农业部7月发布的月度报告,本次报告仅对19/20年度的消费做了小幅度的下调,全球约下调6万吨,对下一年度全球消费下调了约2万吨,几乎可以忽略,而在供应端方面,美棉由于优良率偏低和干旱问题,产量调减较多。市场整体对于未来消费缓慢转好的大趋势是认同的。

另外根据美国农业部6月30日发布的报告,2020年美国棉花实播面积为1218.5万英亩,其中陆地棉实播面积为1199.0万英亩,2019年美国棉花实播面积为1373.6万英亩,同比降11.3%;对比2020年3月底公布的意向面积1370.3万英亩,降幅达11.1%。主要由于新冠疫情的影响,棉花价格在3月下旬达到历史较低的位置,低价导致棉农收益有一定的下降,虽然有市场贷款计划(MLP)和贷款差价补贴(LDP)、累计收入保护计划(STAX)等,但农民种植积极性还是有显著降低。

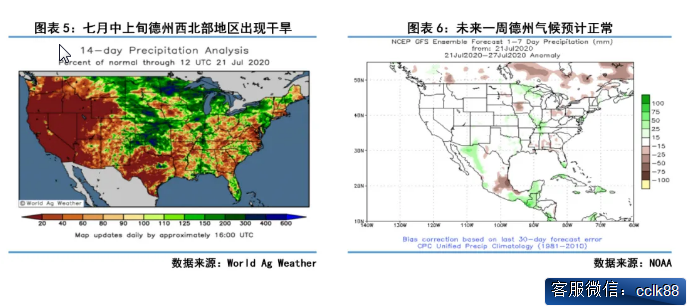

3、德州干旱天气持续发酵

目前来看不仅新年度美棉的种植面积有所下滑,单产可能也较去年有一定程度的下降。现在正处于棉花种植期,不利的天气因素随时可能助推盘面上涨。需要关注的是在过去一个月内,美国德州,特别是西北部棉区出现了不同程度的干旱,降雨量不到常年的五成。USDA7月20日公布的种植进度报告显示,德州棉花的优良率仅为28%,全美的优良率也只有47%,低于去年的60%。根据NOAA预测,未来一周,前期干旱的棉区有少量降雨,降雨量与往年相当,较低的优良率也引发了市场对于新年度美棉减产的预期,预计未来干旱情况将继续发酵,有利美棉震荡上行。

二、 国内后市有利多头

1、关注未来天气炒作

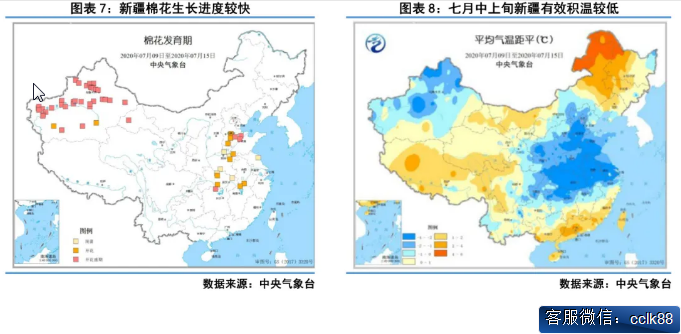

目前正处于棉花种植生长期,需时刻关注天气变化情况对于新年度棉花的影响。刚刚已经提及美国棉花主产区德州遭遇一定程度的干旱。而国内而言,新疆棉区整体气象条件较好,大部分棉花已进入开花盛期,但值得注意的是7月新疆热量条件较往年略低,北疆也有部分棉区产生干旱,需持续关注天气;黄河流域棉区大部光热条件较好,北部棉区下旬降水缓解旱情,南部两次强对流天气造成部分地区棉花植株受损;长江流域棉区长江流域棉区强降水过程频繁,部分棉田出现渍涝灾害,不利棉花生长发育,易诱发病虫害发生发展,但长江流域棉花产量仅占总产量的不到5%,所以总体影响并不太大。

2、进口减少,进口利润极低

由于疫情对于消费的影响在2、3月份体现明显,相应的棉花、棉纱进口量也同比显著下降。据海关数据统计,今年1至5月,我国进口棉花约80万吨,进口棉纱线71万吨;按年度统计,19/20年度我国棉花进口约121万吨,同比减少25.3%;进口棉纱134万吨,同比减少11.3%。

目前由于棉价处于外强内弱的状态,在1%进口关税的条件下从部分国家进口棉花的利润已出现负值。目前美棉由于中国政策性的购买,其相对升水较高,而印度棉虽然相比美棉在价格上有一定的折扣,但由于质量相对较低,含杂量较高等原因,目前采购的也相对比较少。预计在下半年,中国仍将以进口美棉为主,而滑准税配额方面由于利润倒挂严重,暂时不用考虑。

3、宏观大环境积极向好,大宗整体看涨

在稳就业保民生促消费的一系列政策支持下,居民的消费意愿将继续回升,消费复苏趋于温和。二季度经济恢复正增长,GDP 当季同比增速回升至 3.2%,上半年累计同比下降 1.6%。6 月份工业增加值同比增长 4.8%,上半年同比下降 1.3%;6 月份社会消费品零售总额同比下降 1.8%,降幅较上月收窄 1.0 个百分点。1-6 月份,社会消费品零售总额累计同比下降 11.4%。

在经济修复期,大宗商品往往容易出现较大的上涨行情,前期与投资相关的金属往往表现更为强势,而后期随着终端消费的回暖,化工,农产品也有望迎来大幅反弹行情。

三、投资建议

目前外盘美棉表现强势,由于中国政策性购买的支撑,叠加干旱减产与宏观向好的预期,预计未来仍将在高位运行。而国内棉花受制于需求端的羸弱,涨幅目前还较小,建议中长线投资者可以逢低布局多单。由于棉花本身价格已经处于历史低位,之前疫情对于消费端的影响已经在盘面价格中体现,再向下需要有新的驱动因素,从空间来说也并不大了,做多的安全边际相对较高,且宏观大环境支撑大宗商品的上涨。投资者可耐心等待下游需求的转好或供应端天气等减产预期的炒作。

操作建议:底部或已形成,中长线多头寻机介入。

风险点:中美贸易摩擦、疫情秋冬二次爆发。

微信扫码二维码 “零佣金”期货开户