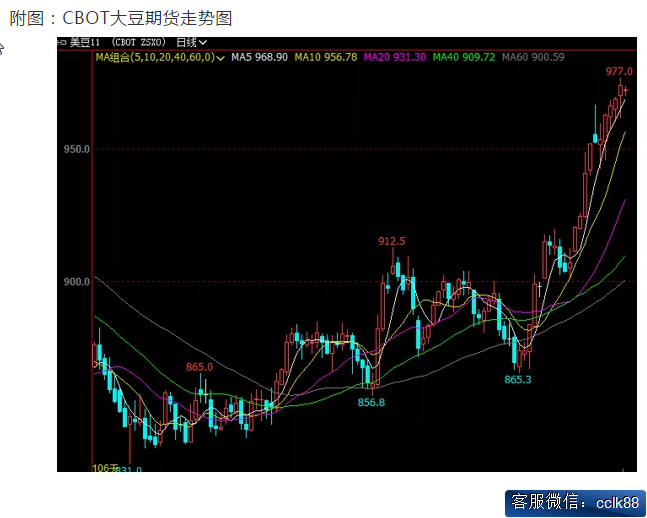

引言:受助于全球最大购买国中国的持续需求,以及对美国作物前景的担忧等因素,8月24日以来芝商所旗下的CBOT大豆期价连续十一个交易日收高,目前主力11月合约期价时隔8个月后再度站上970美分关口。值此之际,本周五晚上美国农业部(USDA)将携最新月度供需报告登场,此次报告对芝商所旗下CBOT美豆市场有何影响?国内油粕行情又将对此作何反应?让我们拭目以待!

附图:CBOT大豆期货走势图

一、9月报告前瞻分析

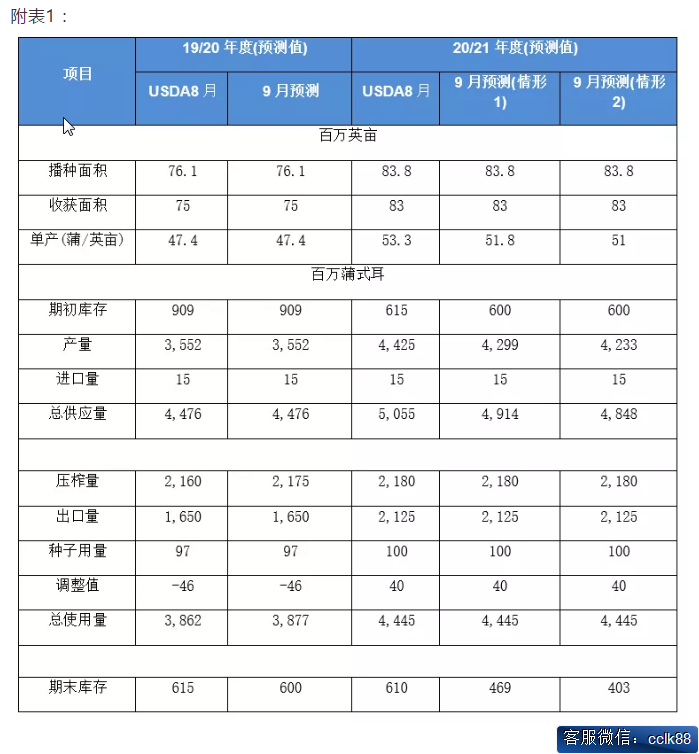

分析师平均预明,美国农业部(USDA)9月供需报告将显示,美国2020/21年度大豆产量料为42.95亿蒲式耳,单产为每英亩51.8蒲式耳,收割面积为8290万英亩,美国农业部此前在8月报告中公布,2020/21年度大豆产量为44.25亿蒲式耳,单产为每英亩53.3蒲式耳,收割面积为8300万英亩。同时,分析师还平均预期,美国农业部(USDA)料将在月度供需报告中公布,美国2020-21年度大豆年末库存为4.65亿蒲式耳,相比之下,美国农业部8月预估为6.10亿蒲式耳。

陈作方面,根据USDA数据显示,7月压榨达到554万吨(相当于1.85亿蒲),迄今为止2019/20年度压榨量累计同比增幅4.3%,照此预估本年度美国大豆累计压榨量将达到21.8亿蒲(USDA此前预估的年度目标为增加3.3%至21.6亿蒲),故而我们预估USDA9月报告中将会上调压榨预估至少1500万蒲,从而导致2019/20年度期末库存出现相应下调。

新作方面,按往年规律来看,9月报告一般不调整作物面积预估,但随着上市日期临近,USDA一般会在8-9月份调整单产预估,由于今年8月份干旱少雨天气导致近来作物优良率逐渐下调,所以本月报告市场关注的焦点在于单产预估上面。在此状况下,我们分别选取新豆单产两种调整情况,对9月份USDA报告的供需平衡做一个推演(如下表所示)。美国新豆国内压榨量及出口量均维持8月预估不变的话,结果显示,如果单产下调至不低于51.8蒲左右的话,则美新豆期末库存下调至4.69亿蒲式耳,因市场此前已有消化这些利好预期,届时可能有利好出尽性质的调整概率会大一些。反之而言,如果单产下调至不高于51蒲的话,则届时期末库存下降幅度超过预期,至4.03亿蒲式耳,届时料将提振美豆价格进一步上涨。

附表1:

二、过去10年USDA9月报告产量、库存调整趋势及对CBOT大豆行情的影响

通过观察过去10年的数据我们可以发现,USDA9月供需报告公布当天,CBOT大豆期价在过去10年间有5年下跌(平均跌幅1.43%),5年上涨(平均涨幅1.95%),下跌概率为50%,报告后的一周(包括报告公布当天),CBOT大豆期价在过去10年间有8年下跌(平均跌幅2.23%),2上涨(平均涨幅1.89%),下跌概率为80%。也就是说从往年规律来看,USDA9月供需报告之后一周芝商所旗下CBOT大豆期价基本跌多涨少。

附表2:

三、报告时的中国油粕基本面情况

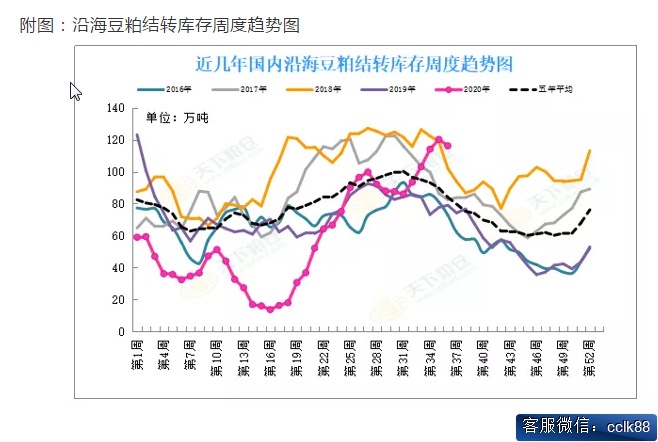

豆粕:大豆压榨量下降,使得近周豆粕库存止升转降,截止9月4日当周,国内沿海主要地区油厂豆粕总库存量116.23万吨,较上周的120.26万吨减少4.03万吨,降幅在3.35%,较去年同期78.98万吨增加47.16%。下周油厂压榨量预计增至200万吨左右的超高水平,预计豆粕库存整体难有大的下降,还将在高位运行。

附图:沿海豆粕结转库存周度趋势图

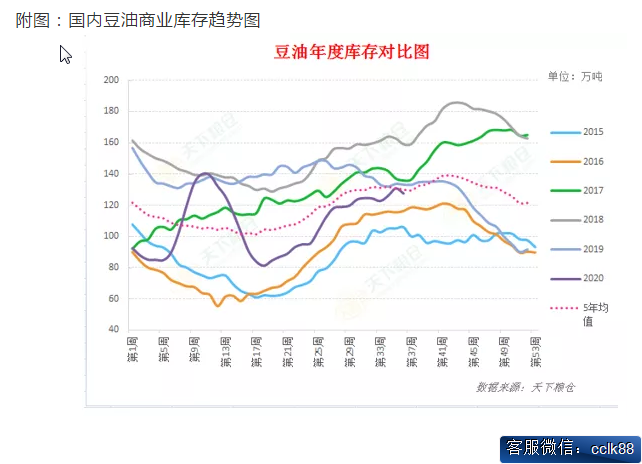

豆油:近周以来国内豆油库存小幅下降,截至9月4日当周,国内豆油商业库存总量127.495万吨,较上周的130.745万吨降3.25万吨,降幅为2.49%,较上个月同期124.52万吨增2.975万吨,增幅为2.39%,较去年同期的133.23万吨降5.735万吨,降幅4.3%,五年同期均值135.963万吨。

附图:国内豆油商业库存趋势图

四、美豆后市展望及对中国油粕市场影响

美豆方面:美豆产区8月份以来天气条件不好,大豆作物生长状况恶化,截至2020年9月6日当周美豆优良率降低至65%,这也是过去连续第四周下降,预计USDA大概率将会调降单产预估,假设本次报告中美豆维持国内压榨量、收获面积均维持不变,结果显示,如果单产下调至不低于51.8蒲左右的话,则美新豆期末库存下调至4.69亿蒲式耳,因市场此前已有消化这些大部分利好预期,届时美豆可能有利好出尽性质的调整概率会大一些。反之而言,如果单产下调至不高于51蒲的话,则届时期末库存下降幅度超过预期,至4.03亿蒲式耳,届时料将提振美豆价格进一步上涨,后面有望冲击990-1000美分关口。

国内油粕方面:

豆粕方面:近阶段国内大豆到港量庞大,压榨量居高不下,油厂豆粕库存仍有压力,截止9月4日当周,国内沿海主要地区油厂豆粕总库存量116.23万吨,虽较上周的120.26万吨降幅在3.35%,但均高于上月同期的99万吨及去年同期78.98万吨,部分油厂仍在积极催提,而油脂表现强势令买油卖粕套利活跃,暂仍抑制粕价涨幅。但天气炒作及中国良好需求令美豆走势保持坚挺,且畜禽养殖业逐步复苏,加上相比杂粕,豆粕性价比优势明显,饲料配方中豆粕添比较高,及当前部分油厂9月豆粕进度基本已达70-80%左右,另外,东北地区今年三度遭遇台风,国产大豆和玉米产量将受到影响,油厂提价意愿较强,短线豆粕价格难跌,整体还将延续震荡偏强运行。关注USDA9月供需报告指引。

豆油方面:天气炒作令美豆持续拉升,大豆进口成本跟随抬升,而部分油厂豆粕胀库,令上周大豆压榨量下降,及双节前备货令上周国内豆油库存再次止升转降至127.5万吨周比降2.5%,某集团启动2-5月基差采购令豆油收储预期再起,叠加全球通胀预期升温,市场看好油脂后市,资金做多积极性仍较高,及强台风令东北大豆玉米减产,也给油脂市场增添额外支持,预计油脂行情整体还将保持较强走势。但需要关注新一轮上涨之后,待包装油备货结束及美豆收获上市压力显现之后是否有阶段性调整。关注USDA9月供需报告指引。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。