利用24个期货账户集中资金优势、持仓优势连续交易“玉米淀粉1601”合约,27个交易日内中,账户组在9个交易日自买自卖。在交割月内,利用持仓优势,逼使空方接受账户组的报价,按照账户组的价格平仓。

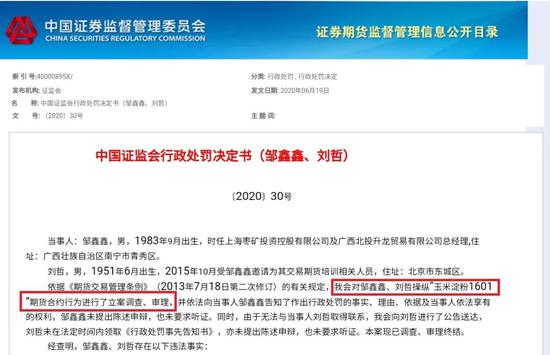

不过随着“玉米淀粉1601”合约临近交割日转升为跌,时任上海枣矿投资控股总经理邹鑫鑫及作为交易期货培训人员的刘哲操纵期货合约最终亏损700多万元,两人还分别领取了证监会70万元及30万元的罚单,这27个交易日闪电操作可谓“偷鸡不成蚀把米”。

利用24个期货账户

操纵玉米淀粉期货合约

生于1983年的邹鑫鑫,时任上海枣矿投资控股有限公司及广西北投升龙贸易有限公司总经理。2015年10月,他邀请刘哲作为其交易期货培训相关人员。

2015年12月9日至2016年1月15日期间,邹鑫鑫及刘哲实际控制“上海枣矿投资控股有限公司”、中信期货“广西宝格利贸易有限公司”、首创期货“广西七州商贸有限公司”、国泰君安(17.490, 0.23, 1.33%)期货“广西宝环贸易有限公司”、海航期货“广西能英商贸有限公司”、宏源期货“广西环世贸易有限公司”等23个期货账户,同时实际控制深圳宝德贸易有限公司委托上期资本管理有限公司提供仓单服务,利用24个期货账户(以下简称账户组)交易“玉米淀粉1601”合约。

在具体的操作上,邹鑫鑫及刘哲两人共同组建工作室,通过实盘交易的方式培训期货操盘手,双方约定:邹鑫鑫负责开立期货账户,提供资金及资金划转,指派下单人员;刘哲负责具体交易决策并指挥下单。以一年为期,期货交易如有盈利,盈利的15%归刘哲,85%归邹鑫鑫;若是亏损,则全部由邹鑫鑫承担。邹鑫鑫审核同意刘哲的交易策略,知晓每日的交易结果。此外,邹鑫鑫负责深圳宝德委托上期资本提供仓单服务业务下上期资本期货账户交易玉米淀粉合约的具体决策。

据介绍,玉米淀粉期货合约是大连商品交易所2014年12月19日上市的期货品种,玉米淀粉是重要的玉米加工产品,产量和供应量主要受产能和原料——玉米供应的影响。为了便于与玉米期货套利交易,大商所将合约月份确定为奇数月月份(1、3、5、7、9、11月)。

“玉米淀粉1601”合约上市日期为2015年1月19日,最后交易日2016年1月15日,最后交割日则是2016年1月20日。

集中资金优势、持仓优势连续交易

最终亏损727万元出局

在上述操纵行为中,邹鑫鑫是组织者和决策者,刘哲是具体指挥者。

据证监会通报,2015年12月9日,其控制的账户组开始建仓买入,至2016年1月15日合约摘牌,27个交易日里,上述账户组开始集中资金优势、持仓优势连续交易,同时也在进行自买自卖交易。

在集中资金优势、持仓优势连续交易方面:

27个交易日中,账户组有23个交易日占用保证金数额在1,000万元以上,有17个交易日占用保证金数额在2,000万元以上,有12个交易日占用保证金数额在3,000万元以上,最高占用保证金5,118万元。

2015年12月14日开始,账户组持多仓连续19个交易日超过交易所的持仓限额,且连续14个交易日超仓比例高于100%。2015年12月14日至2016年1月14日,账户组持多仓占市场多头比例(以下简称持仓占比)始终在40%以上,最高持有多仓16,270手(2015年12月22日),超仓11,770手;最高持仓占比达到99.82%(2016年1月6日)。2015年12月17日至12月30日,账户组买持仓规模始终超过厂库最大仓单量,2015年12月10日至2016年1月12日,账户组买持仓规模始终超过厂库卖持仓规模。

自2015年12月14日超仓后至2016年1月15日共计24个交易日,账户组持续买卖玉米淀粉合约,累计买成交和卖成交分别是25,522手、31,893手,各占市场同期累计成交量的比例为26.35%、32.92%。其中,账户组买成交量占市场成交量比例(以下简称买成交占比)在20%以上的有11个交易日,买成交占比在30%以上的有6个交易日,最高达到100%。

自买自卖交易方面:

在上述27个交易日内,账户组在9个交易日存在自买自卖行为:账户组自买自卖量占账户组买成交量比例在30%以上的有6个交易日,自买自卖量占账户组买成交量比例在60%以上的有4个交易日,其中2016年1月4日及2016年1月12日均达到100%,2015年12月31日达到99.93%;自买自卖量占市场成交量的比例(以下简称自买自卖占比)在10%以上的有5个交易日,自买自卖占比在25%以上的有3个交易日,最高达到56.16%(2015年12月31日)。

此外,在交割月内,账户组利用持仓优势,在2016年1月11至13日,逼使空方接受账户组的报价,按照账户组的价格平仓。

玉米淀粉1601合约的结算价由2015年12月8日的2188元/吨最高涨至2015年12月18日的2299元/吨,玉米淀粉1601合约与1605合约间的价差由2015年12月8日的130元/吨,扩大到2015年12月31日的221元/吨。

不过,“玉米淀粉1601”合约2015年12月22日起转升为跌,自2015年12月22日至2016年1月15日(最后交易日),“玉米淀粉1601”合约累计跌幅超过10%,2016年1月13日及1月14日两个交易日更是连续逼近跌停。

随着行情震荡下行,经大连商品交易所计算,邹鑫鑫及刘哲操作的账户组在上述操纵期间合计亏损7,273,100元。

虚假申报、蛊惑、抢帽子、挤仓

证监会严惩四类期货价格操纵行为

尽管相比股票市场,期货市场违法行为数量相对不多,但其中一些虚假申报、蛊惑、抢帽子、挤仓的违法行为也同样受到监管关注。

2019年11月18日,证监会正式发布《关于<期货交易管理条例>第七十条第五项“其他操纵期货交易价格行为”的规定》。

证监会称,近年来,在监管工作中发现,一些交易者反复利用程序化交易工具或者自媒体平台,通过虚假申报、蛊惑、抢帽子、挤仓等方式操纵期货交易价格,扰乱期货市场秩序。此类行为未被《期货交易管理条例》明确禁止,呈现多发态势,急需予以规制。

《规定》共 8 条。第一条为制定依据,第二至五条明确禁止虚假申报、蛊惑、抢帽子、挤仓等四种操纵期货交易价格的行为,第六条为兜底条款,第七条为责任条款,第八条为施行日期条款。

其中,关于“挤仓操纵”,第五条规定:在临近交割月或者交割月,利用不正当手段规避持仓限制,形成持仓优势,影响期货交易价格的,构成操纵。

具体表现为,行为人采取分仓或者其他不正当手段规避限仓规定,获取了相对于其他交易者的持仓优势。

在影响上,行为人的持仓优势影响期货交易价格,可结合期货与现货价格偏离度、近月合约与远月合约价格偏离度、涉案合约与关联合约价格偏离度等因素分析其影响。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。